L’action des prix fait référence à l’analyse de la performance d’un instrument de trading particulier (une paire de devises, une matière première, une action, une cryptomonnaie, etc.) afin de prédire son mouvement futur en identifiant certains schémas (signaux) sur le marché. Les traders qui négocient avec l’action des prix utilisent diverses méthodes pour prédire le mouvement du marché et en tirer profit à court terme.

Certains traders utilisent l’action des prix « nue » ou « pure », une technique qui consiste à placer des ordres basés sur des graphiques contenant des données brutes sur les prix, sans recourir à des indicateurs techniques ou à d’autres outils d’analyse de marché. Cette approche permet aux traders d’améliorer leurs compétences en lecture du marché et d’éviter la surcharge d’informations.

Lorsqu’ils lisent les segments (chandeliers ou barres) d’un graphique de prix, les traders recherchent des signaux d’action de prix facilement reconnaissables (modèles d’action de prix) afin de prédire les fluctuations futures du marché. Les traders expérimentés peuvent généralement détecter ces signaux d’un seul coup d’œil en identifiant des formations de chandeliers particulières ou des répétitions dans l’évolution passée des prix.

Pourquoi l’action des prix est-elle si populaire en trading Forex ? La différence entre l’action des prix et l’analyse technique

Le trading basé sur l’action des prix jouit d’une popularité particulièrement élevée parmi les traders Forex, ce qui peut être expliqué par les raisons suivantes :

- Tout d’abord, le marché des changes offre une liquidité inégalée par rapport aux autres segments du marché, ce qui permet aux traders d’entrer et de sortir rapidement et facilement de leurs positions ;

- Deuxièmement, le marché est tellement mature qu’il est plus facile de détecter des modèles et des tendances récurrents ;

- Troisièmement, le marché est toujours actif, mais atteint rarement des sommets ou des creux significatifs. Il convient donc aux débutants désireux d’expérimenter de petites positions avant d’augmenter la taille de leurs transactions au fur et à mesure qu’ils acquièrent de l’expérience.

Si l’on compare l’action sur les prix à l’analyse technique, il convient de noter que les indicateurs d’action des prix sont de simples éclats d’activité, que les traders expérimentés peuvent détecter rapidement sur le graphique des prix et utiliser pour prendre des décisions éclairées en temps réel.

Alors que l’analyse technique nécessite des calculs détaillés à travers de multiples horizons temporels de trading pour prévoir les mouvements futurs du marché, l’action du prix se concentre uniquement sur les mouvements de prix d’un seul instrument de trading au sein d’un seul horizon temporel examiné par le trader. Les traders d’action des prix s’abstiennent généralement d’utiliser des indicateurs techniques supplémentaires pour lire le marché.

Dans ce guide, nous discuterons des différents modèles de renversement de tendance et de continuation de tendance, basés sur un, deux ou plusieurs segments du graphique des prix (chandeliers), que les traders peuvent utiliser lors de l’analyse des marchés mondiaux.

Tout d’abord, commençons par les formations à un seul chandelier.

Les modèles de chandeliers « marteau » et « pendu »

Bien que ces formations de chandeliers semblent similaires sur le graphique, elles jouent un rôle différent. Elles présentent toutes deux de longues mèches inférieures, de petits corps et de courtes mèches supérieures (ou inexistantes).

Le « marteau » est un modèle de renversement haussier qui apparaît généralement après une tendance baissière du marché. Il peut être repéré aux niveaux de support et indique que l’action des prix a atteint un creux et que sa direction peut s’inverser. Ce modèle représente une opportunité de prendre une position longue, mais les traders doivent toujours attendre la confirmation que les prix vont effectivement évoluer à la hausse. Cette confirmation peut prendre la forme d’un chandelier vert dont le cours de clôture est supérieur au cours d’ouverture ou au cours le plus élevé de la bougie qui précède le « marteau ». Ce schéma présente les caractéristiques clés suivantes :

- une mèche supérieure courte ou inexistante ;

- une longue mèche inférieure, de préférence deux ou trois fois plus longue que le corps du chandelier ;

- le corps est à l’extrémité supérieure du chandelier ;

- les marteaux verts sont préférables aux rouges car ils représentent des sentiments haussiers plus forts.

Le « pendu » est un modèle de renversement baissier qui apparaît généralement après une tendance haussière du marché. On peut le repérer à des niveaux de résistance forts, qui indiquent que l’action des prix a atteint un sommet et qu’elle peut s’inverser. Ce modèle représente une opportunité de vendre (position courte). Comme pour le « marteau », les traders doivent se méfier des faux signaux et attendre la confirmation que les prix sont effectivement en train de baisser. Cela peut se manifester sous la forme d’un chandelier rouge dont le prix de clôture est inférieur au prix d’ouverture ou au cours le plus bas du chandelier qui précède le « pendu ». Ce modèle a les caractéristiques clés suivantes :

- une mèche supérieure courte ou inexistante ;

- une longue mèche inférieure, de préférence deux ou trois fois plus longue que le corps du chandelier ;

- le corps est à l’extrémité supérieure du chandelier ;

- Un pendu rouge est préférable car il a un plus grand potentiel de mouvement à la baisse par rapport à son homologue vert.

Les modèles de chandeliers « marteau inversé » et « étoile filante »

Tout comme les deux modèles précédents que nous avons discutés, les modèles « marteau inversé » et « étoile filante » peuvent paraître similaires sur le graphique des prix, mais ils sont utilisés dans des contextes différents. Les deux ont de longues mèches supérieures, des petits corps et des mèches inférieures courtes (ou inexistantes).

Le modèle « marteau inversé » apparaît généralement après une tendance baissière du marché, signalant un retournement haussier. Il peut être repéré à des niveaux de support et suggère que l’action des prix a atteint un creux et pourrait s’inverser. Il représente une opportunité pour prendre en position longue, mais les traders doivent toujours chercher à confirmer que l’action des prix s’inverse effectivement à la hausse. Cela peut être un chandelier vert dont le cours de clôture est supérieur au cours d’ouverture ou au cours le plus élevé du chandelier qui précède le « marteau inversé ».

Le « marteau inversé » peut parfois apparaître à proximité du « marteau » régulier, confirmant que les niveaux de support sont assez forts.

Le modèle « marteau inversé » aura les caractéristiques principales suivantes :

- une mèche inférieure courte ou inexistante ;

- une longue mèche supérieure, de préférence deux ou trois fois plus longue que le corps du chandelier ;

- le corps est à l’extrémité inférieure du chandelier ;

- les marteaux inversés verts sont préférables, car ils suggèrent de fortes sensations haussières.

Le modèle « étoile filante » apparaît généralement après une période haussière du marché, suggérant un retournement vers des sentiments baissiers. Il peut être identifié à des niveaux de résistance et indique que les prix sont en baisse après un pic. Ce modèle représente une opportunité pour entrer en position courte, mais les traders doivent toujours attendre une confirmation que les baissiers font effectivement baisser les prix. Cette confirmation prend généralement la forme d’un chandelier rouge dont le cours de clôture est inférieur au cours d’ouverture ou au cours le plus bas du chandelier qui précède l’« étoile filante ».

Le modèle « étoile filante » aura les caractéristiques principales suivantes :

- une mèche inférieure courte ou inexistante ;

- une longue mèche supérieure (de préférence trois fois plus longue que le corps du chandelier) ;

- le corps est à l’extrémité inférieure du chandelier ;

- les étoiles filantes rouges sont préférables car elles sont plus baissières que les chandeliers verts.

Marubozu blanc

C’est un modèle de chandelier unique qui apparaît après des périodes baissières, et qui signale un renversement haussier. Le chandelier a un grand corps haussier et pas de mèches supérieure ou inférieure, ce qui suggère que les acheteurs exercent de la pression et que le prix pourrait se retourner à la hausse.

Marubozu Noir

C’est un modèle de chandelier unique qui apparaît après une tendance haussière et signale un renversement baissier. Le chandelier a un corps baissier énorme et pas de mèche supérieure ou inférieure, ce qui suggère que les vendeurs exercent une pression et que le prix pourrait se retourner à la baisse.

Chandeliers doji

Ces chandeliers apparaissent sur le graphique des prix lorsque les prix d’ouverture et de clôture d’un instrument de trading particulier sont quasiment identiques. En conséquence, le chandelier doji a un corps considérablement plus petit par rapport aux chandeliers réguliers. Les chandeliers doji fournissent des informations utiles puisqu’elles permettent aux traders de déterminer si les tendances perdent de leur élan et d’identifier les retournements potentiels de la direction des prix. Cela permet aux traders d’entrer dans une tendance de marché lorsqu’elle commence ou de sortir du marché avant qu’elle ne se termine. Les configurations basées sur les chandeliers doji ont tendance à offrir des signaux fiables uniquement dans les marchés tendanciels.

Il existe 4 types différents de chandeliers doji : le doji star, le doji à longues jambes, le doji libellule et le doji de pierre tombale.

Le chandelier doji star a de courtes mèches supérieures et inférieures qui apparaissent de longueur presque identique. Ce chandelier doji se forme lorsque les prix d’ouverture et de clôture sont les mêmes, alors que la plage de prix a été étroite. La doji star indique l’indécision des acteurs du marché pendant la période concernée.

Le chandelier doji à longues jambes a des mèches supérieures et inférieures plus longues, tandis que la plage de prix a été considérablement plus large. Ce chandelier doji indique que, encore une fois, les taureaux (haussiers) et les ours (baissiers) se battent pour le contrôle, mais cette fois-ci, les deux côtés sont beaucoup plus actifs.

La doji libellule a une longue mèche inférieure, avec un chandelier qui s’ouvre et se ferme au même niveau de prix, généralement en haut de la plage. Ce doji indique que les baissiers (bears) ont tiré le prix en leur faveur avant de perdre le contrôle en raison d’une augmentation des positions longues. L’absence de mèche supérieure implique que les baissiers restent fermes et que les haussiers n’exercent pas une pression suffisante pour déclencher une rupture au-delà de ce niveau de prix. Le doji libellule génère généralement un signal haussier.

Le doji de la pierre tombale a une longue mèche supérieure et le chandelier s’ouvre et se ferme au même niveau de prix, en bas de la plage. Ce doji indique que les haussiers ont tiré le prix vers le haut jusqu’à ce qu’une augmentation des positions courtes se produise. L’absence de mèche inférieure implique que les haussiers soutiennent encore le prix car les baissiers ne provoquent pas de pression suffisante pour déclencher une rupture au-delà de ce niveau de prix. La doji de la pierre tombale génère généralement un signal baissier.

Les configurations des prix à court terme peuvent également consister en deux chandeliers. Les configurations à double chandelier les plus populaires incluent l’englobante haussière et l’englobante baissière, le couverture en nuage noir et la ligne de percée, les pinces hautes et pinces basses, et le harami.

Figures englobantes haussières et baissières

La formation englobante (engulfing) est une configuration à double chandelier qui signale un renversement de tendance. Ce signal tend à être assez fort lorsque les conditions y sont favorables. Comme la formation indique généralement des renversements de tendance, le marché doit présenter une tendance reconnaissable pour que l’englobante fonctionne correctement.

Dans une tendance confirmée, une formation englobante baissière indique que le marché a atteint un sommet et qu’une nouvelle tendance baissière est sur le point de commencer. Une formation englobante haussière indiquera que le marché a atteint un creux et qu’une nouvelle tendance haussière pourrait se former.

Il y a plusieurs critères pour identifier correctement une formation englobante.

- Tout d’abord, le marché doit présenter une tendance confirmée à court ou long terme.

- Ensuite, l’un des chandeliers doit être haussier et l’autre baissier. Lorsque le premier chandelier est baissier, le second doit être haussier pour compléter une formation englobante haussière.

- Enfin, le corps du premier chandelier doit être plus petit que celui du second chandelier. Le second chandelier n’a pas besoin d’englober également la mèche du premier chandelier. Cependant, sa fourchette haut-bas doit être égale ou plus large que celle du premier chandelier.

Dans une formation englobante idéale, le corps du deuxième chandelier englobe entièrement le premier chandelier, y compris ses mèches. Si la formation apparaît après un chandelier doji, la configuration sera encore plus puissante.

Il est généralement admis que plus le premier chandelier est petit et le deuxième chandelier grand, plus la formation englobante sera forte. Si la différence entre les deux chandeliers n’est pas très importante, la formation sera plus faible. Si les deux chandeliers sont de taille presque égale, la formation devient sans importance et conduira probablement à un mouvement latéral des prix.

Couverture en nuage noir, ligne de percée

Les modèles de retournement de tendance à double chandelle « couverture en nuage noir » (Dark Cloud Cover) et son opposé, la « ligne de percée » (Piercing Line), représentent des figures de retournement de tendance. La « couverture en nuage noir » se forme au sommet du marché et signale une inversion à la baisse. La première chandelle dans le modèle est grande et haussière, tandis que la deuxième est plus petite et baissière. La deuxième chandelle doit s’ouvrir au-dessus de la mèche supérieure de la première chandelle, formant généralement un écart haussier. Le prix doit ensuite baisser et clôturer dans le corps de la première chandelle, idéalement en dessous de son point médian. Plus la pénétration est grande, plus le modèle est fort.

Une formation idéale de couverture en nuage noir suppose que la deuxième chandelle clôture en dessous du point médian du corps de la première chandelle. Il est important de noter que les marchés liquides comme le Forex peuvent nécessiter des conditions de configuration plus flexibles. Par exemple, la deuxième chandelle (baissière) peut s’ouvrir au-dessus du prix de clôture de la première chandelle (haussière) au lieu de son prix le plus élevé, tandis que la clôture peut ne pas être aussi profonde. Cependant, si le prix de clôture de la deuxième chandelle n’atteint pas le point médian du corps de la première chandelle, la formation peut être non concluante.

Le modèle de « ligne de percée » se manifeste généralement après une forte tendance baissière, indiquant que le marché a atteint un niveau ou une zone de support. Le modèle signale qu’une correction du marché ou une nouvelle tendance haussière est sur le point de se produire. Toutes les exigences pour la couverture en nuage noir peuvent être appliquées à la ligne de percée, mais à l’inverse.

Sommets en pince, creux en pince

Les pinces signalent également un retournement de tendance. Les sommets en pince sont une formation baissière puisqu’ils indiquent qu’une tendance haussière existante est sur le point de se terminer. Inversement, les creux en pince signalent un retournement haussier car ils suggèrent qu’une tendance baissière existante prend fin.

Les deux variations consistent en deux chandeliers opposés, un haussier et un baissier, dont les points bas et les points hauts coïncident. Encore une fois, pour que les pinces fonctionnent correctement, le marché doit présenter une tendance reconnaissable à court ou à long terme.

Comment ce modèle peut-il être interprété ? Dans une tendance haussière, à la mèche du premier chandelier, les haussiers ont été dominés par les baissiers. La mèche du deuxième chandelier indique une autre tentative des haussiers de faire monter le marché. Lorsque les haussiers ne parviennent pas à prendre le contrôle du marché deux fois de suite, les vendeurs finissent par prendre le dessus et peuvent faire baisser les prix.

En général, les pinces doivent avoir des hauts ou des bas correspondants, que ces correspondances soient dans leurs corps ou leurs mèches. Les hauts ou bas des chandeliers dans certaines formations englobantes peuvent également correspondre, mais il s’agit toujours d’une pince. Par conséquent, plus de deux chandeliers peuvent participer à la formation de pinces, et ils doivent tous avoir des bas ou des hauts correspondants.

Le scénario idéal de pince suppose que les corps et les mèches des deux chandeliers sont assez similaires. La formation est encore plus puissante lorsque les chandeliers ressemblent à des « jumeaux ».

Notez que les corps des deux chandeliers ne sont pas nécessairement de la même taille. Les bas et les hauts correspondants peuvent également montrer une petite différence. Cependant, plus les chandeliers semblent identiques sur le graphique, plus la probabilité d’un retournement de tendance est grande.

Harami

C’est un motif à deux chandeliers constitué d’un grand chandelier (soit rouge, soit vert) et d’un petit chandelier, dont le corps est complètement englobé par le corps du premier chandelier. Le deuxième chandelier est également appelé une toupie, et peut être un doji, un marteau, un pendu ou une étoile filante. Les traders doivent rechercher des situations où le corps du deuxième chandelier est à l’intérieur du corps du premier chandelier. Les mèches du deuxième chandelier ne sont pas tenues d’être dans la plage du premier chandelier. Il en découle que les traders doivent surveiller la plage d’ouverture et de clôture plutôt que la plage haut-bas des bougies.

Le deuxième chandelier à petit corps suggère une contraction de la volatilité du marché. À court terme, cela est généralement suivi par une augmentation de la volatilité et le début d’une nouvelle tendance. Par conséquent, le harami peut signaler soit un renversement de tendance, soit une accélération de la tendance actuelle. Cela dépend de la direction de la rupture.

Maintenant, passons en revue quelques motifs de prix composés de trois chandeliers.

Étoile du soir, étoile du matin

Les deux formations signalent un renversement de tendance. L’étoile du Soir est une formation baissière à trois chandeliers qui apparaît à un sommet de marché, signalant la fin d’une tendance haussière. Le premier chandelier du motif est grand et haussier et est suivi d’un petit chandelier appelée « étoile ». Comme c’était le cas avec la couverture en nuage noir, l’apparition d’un chandelier en étoile suggère un gap d’ouverture. Cependant, comme le prix diminue par la suite et que le corps de l’étoile se forme, il faut noter qu’il ne doit pas croiser le corps du grand chandelier haussier (le premier chandelier du motif).

Le chandelier étoile peut être haussier ou baissier. Il peut également être un chandelier doji, auquel cas la formation est une « étoile doji du soir ». Même si la deuxième bougie n’est pas un doji, elle présentera toujours certaines similitudes avec le doji puisqu’elle indique un arrêt soudain du mouvement des prix.

Pour que la configuration de l’étoile du soir soit réussie, la troisième chandelier doit être un grand chandelier baissier. Cela indique que les baissiers ont pris le dessus sur les haussiers lors de la formation du chandelier en étoile. Le corps du troisième chandelier ne doit pas croiser l’étoile. Cependant, il ne s’agit pas d’une obligation pour l’étoile du soir, car cela se produit rarement. En revanche, l’une des conditions clés du schéma est que le chandelier baissier pénètre profondément le corps du chandelier haussier. Le niveau de pénétration est essentiel – le corps du troisième chandelier doit s’étendre jusqu’à 2/3, voire 3/4 de la hauteur du premier chandelier de la formation.

Si le marché clôture au-dessus du point haut de la formation, l’étoile du soir est un faux signal. Si le marché clôture en dessous du point bas de la formation, la formation est réussie.

L’étoile du matin est une formation haussière et toutes les exigences discutées ci-dessus s’appliquent à l’inverse.

Trois soldats blancs, trois corbeaux noirs

Ces deux schémas comportent 3 chandeliers de la même couleur. La formation des trois soldats blancs signale un retournement haussier, tandis que le schéma des trois corbeaux noirs signale un retournement baissier.

La formation des trois soldats blancs consiste en 3 chandeliers haussiers successifs de taille similaire et apparaît généralement après une tendance baissière. Le deuxième chandelier est plus grand que le premier, tandis que le troisième est au moins de la taille du deuxième chandelier. Si le troisième chandelier semble être considérablement plus petit que les deux premiers, cela peut indiquer que les acheteurs ne contrôlent pas totalement le marché, et dans ce cas, un tel événement pourrait être la raison pour laquelle il n’y a pas de renversement de la tendance baissière.

Chaque chandelier doit s’ouvrir dans le corps du chandelier précédent ou à son sommet. Il convient également d’être attentif aux corps surévalués, car l’instrument de trading pourrait devenir suracheté et un retracement pourrait se produire. Les trois chandeliers doivent être raisonnablement longs et avoir des mèches supérieures petites ou inexistantes – ou bien ils doivent clôturer à leurs sommets ou à proximité de ceux-ci. Notez que si les mèches sont trop longues et égalent ou même dépassent la longueur des corps des chandeliers, cela suggère que les vendeurs sont encore forts.

La formation devient plus puissante lorsque les prix d’ouverture du deuxième et troisième chandelier coïncident avec les prix de clôture du premier et deuxième chandelier, respectivement. Le schéma sera également plus puissant s’il apparaît après une tendance baissière prolongée et qu’une consolidation la suit, ce qui le sépare de la configuration des trois soldats blancs.

Le schéma des trois corbeaux noirs comprend trois bougies baissières successives de taille similaire et apparaît généralement après une tendance haussière.

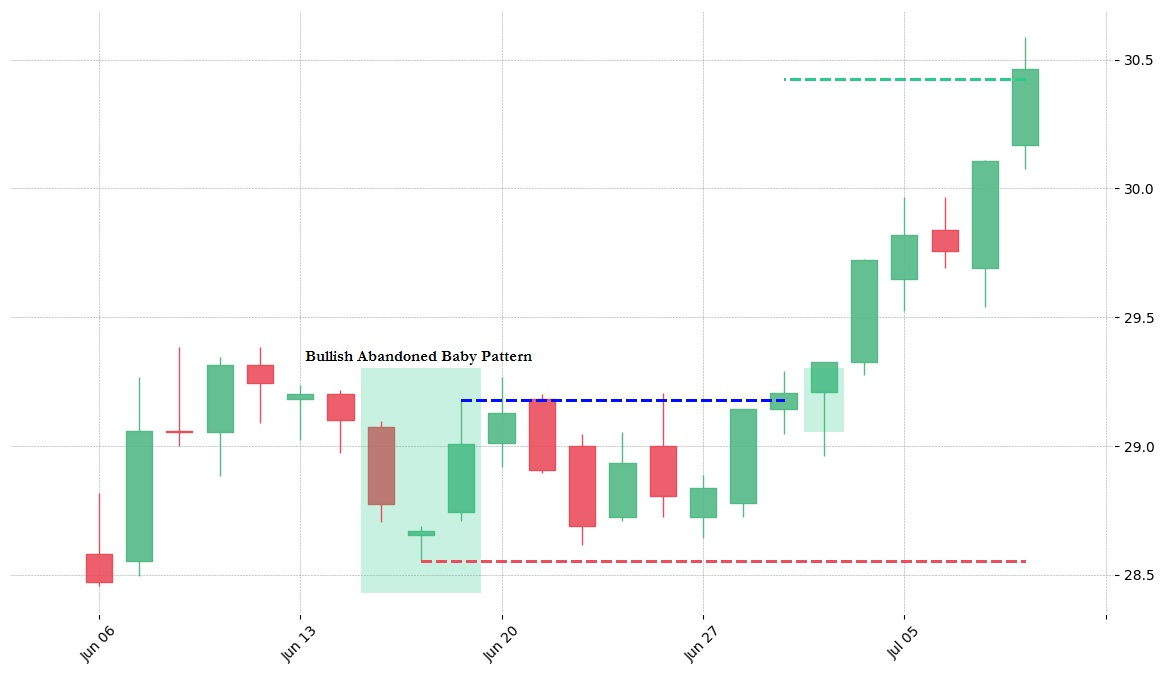

Modèle du bébé abandonné haussier

Il s’agit d’une configuration à trois chandeliers qui se forme dans une tendance baissière existante et qui signale le renversement potentiel de cette tendance. Les traders en action des prix s’attendent à ce qu’une fois la configuration terminée, le marché continue à monter, car les ventes ont été épuisées (du moins pour l’instant). Certaines exigences sont requises pour que la figure du bébé abandonné haussier se forme :

- Tout d’abord, le premier chandelier est une grande bougie baissière et fait partie d’une tendance baissière définie ;

- Ensuite, le chandelier suivant est un doji qui se situe en dessous du prix de clôture du premier chandelier ;

- Enfin, le dernier chandelier est une grande bougie haussière qui s’ouvre au-dessus du doji et démontre un mouvement agressif vers le haut.

L’idée derrière ce motif est que le marché évoluait dans une tendance baissière définie et qu’une autre grande vente vient de se produire, comme en témoigne l’apparition de la première grande bougie baissière. L’apparition du doji indique une vente équilibrée, puisque les prix d’ouverture et de clôture de la bougie sont presque les mêmes. Cela indique également que les baissiers peuvent perdre de leur élan et que les haussiers commencent à entrer en jeu. Le doji est suivi par une grande bougie haussière qui s’ouvre avec un gap vers le haut. Cela indique que les haussiers ont repris le contrôle du marché, tandis que les ventes se sont épuisées pour le moment.

Parfois, les traders peuvent observer la formation de deux ou trois bougies doji avant que le marché ne fasse un mouvement vers le haut. C’est encore considéré comme un motif bébé abandonné haussier, car il y a eu une forte baisse et un nivellement, suivi d’une forte augmentation.

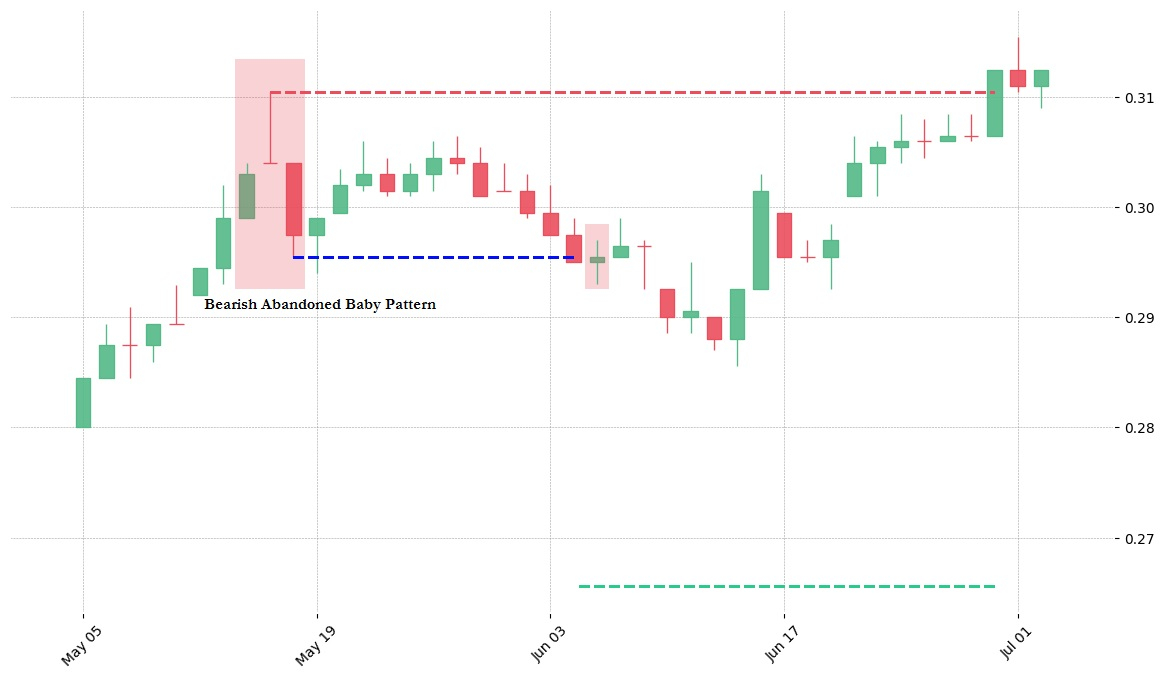

Modèle du bébé abandonné baissier

C’est un modèle à trois bougies qui se forme dans une tendance haussière existante et signale son potentiel retournement. Les traders d’action sur les prix s’attendent à ce qu’une fois le modèle complété, le marché continue de baisser, car les achats ont été épuisés pour le moment. Certains critères doivent être remplis pour que le modèle bébé abandonné baissier se forme :

- Tout d’abord, le premier chandelier est une grande bougie haussière et fait partie d’une tendance haussière définie ;

- Deuxièmement, le chandelier suivant est un doji qui s’ouvre au-dessus du prix de clôture du premier chandelier ;

- Troisièmement, le chandelier final est une grande bougie baissière qui s’ouvre en dessous du doji et démontre un mouvement agressif à la baisse.

Trois hausses de l’intérieur, trois baisses de l’intérieur

Le motif des trois hausses de l’intérieur (Three Inside Up) représente une formation de retournement haussier qui apparaît au creux du marché, tandis que celui des trois baisses de l’intérieur (Three Inside Down) est baissier et se manifeste aux sommets du marché. La formation trois hausses de l’intérieur peut être observée à la fin d’une tendance baissière et coïncide souvent avec un niveau de support. Notez que le motif ne suggère pas nécessairement qu’un retournement de tendance se produira bientôt. Il peut simplement précéder une pause du marché ou une correction. Le premier chandelier du motif est une grande bougie baissière, tandis que la deuxième est une plus petite bougie haussière en forme de toupie ou un Doji. Ainsi, les deux chandeliers forment un harami.

Le chandelier le plus petit doit clôturer au moins au milieu du corps de la bougie précédente. Ensuite, un troisième chandelier haussier se détache et clôture au-dessus du corps de la première bougie. Un signal encore plus fort sera généré si le troisième chandelier clôture au-dessus du sommet du premier chandelier.

Le motif trois baisses de l’intérieur présente une certaine similitude avec l’étoile du matin.

Pourtant, il est encore plus puissant puisque le deuxième chandelier (du milieu) n’a pas atteint un nouveau plus haut ou plus bas lorsque le côté opposé (les haussiers dans ce cas) prend le contrôle du marché. De plus, lorsque le troisième chandelier commence à se former, les haussiers dominent déjà et parviennent finalement à faire grimper le cours encore plus haut que dans le cas de l’étoile du matin.

Trois hausses de l’extérieur, trois baisses de l’extérieur

Les formations trois hausses de l’extérieur (haussière) et trois baisses de l’extérieur (baissière) signalent également une inversion de tendance. La formation « trois hausses de l’extérieur » (Three Outside Up) apparaît généralement dans les creux du marché. Le premier chandelier est un petit chandelier baissier de type « toupie » qui correspond aux mouvements récents du marché. Le deuxième chandelier de la figure est un grand chandelier haussier qui engloutit le premier chandelier. Nous pouvons dire que la figure des trois chandeliers extérieurs commence en fait par une formation englobante. Le schéma se termine ensuite par l’apparition du troisième chandelier haussier qui se clôture au-dessus du deuxième chandelier. Le troisième chandelier atteint un nouveau sommet au-dessus du sommet de la formation englobante.

Le modèle des trois hausses de l’extérieur est généralement considéré comme moins fiable que d’autres formations à triple chandelier, car les chandeliers extérieurs sont moins prévisibles et rentables que les chandelier intérieurs, comme dans les modèles étoile du matin/étoile du soir et trois hausses de l’intérieur/trois baisses de l’intérieur.

Maintenant, examinons plusieurs configurations de chandeliers indiquant des continuation de tendance.

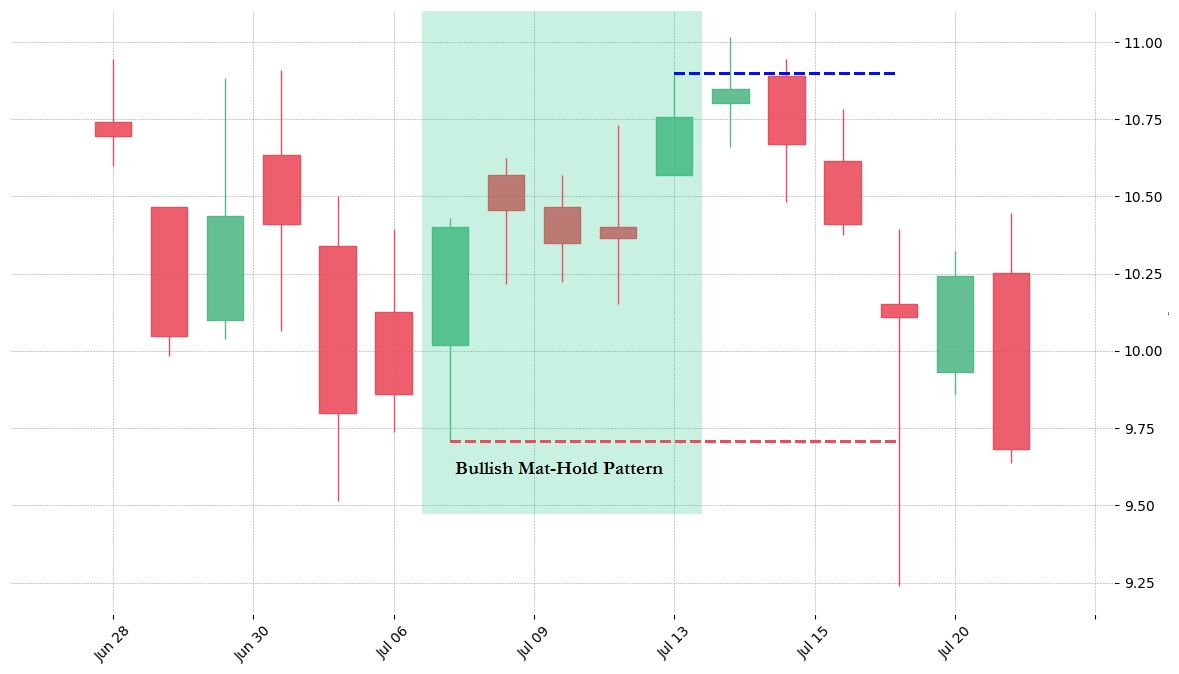

Modèle de structure en porte-drapeau (Mat-hold)

Il s’agit d’une configuration de continuation de tendance à cinq chandeliers avec une variation haussière et une variation baissière. Le schéma haussier se compose d’un grand chandelier haussier et d’un écart de prix plus élevé suivi de trois chandeliers baissiers de petite taille. Ces trois chandeliers doivent se former au-dessus du cours le plus bas du premier chandelier haussier. Le cinquième chandelier est à nouveau grand et haussier, signalant la poursuite potentielle de la tendance haussière.

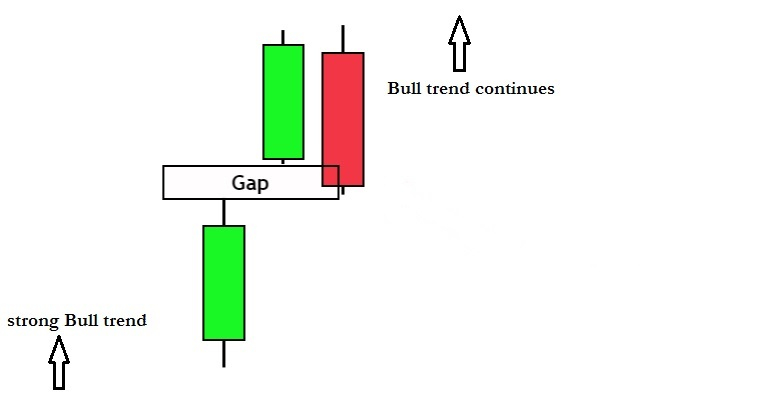

Gap tasuki haussier

C’est une figure de continuation haussière à trois chandeliers qui apparaît pendant une tendance haussière existante. Le premier chandelier a un corps long et est haussier. Le deuxième chandelier est également haussier et se forme après une ouverture haussière (gap). Le troisième chandelier est baissier et se clôture dans le gap formé entre les deux chandeliers haussiers.

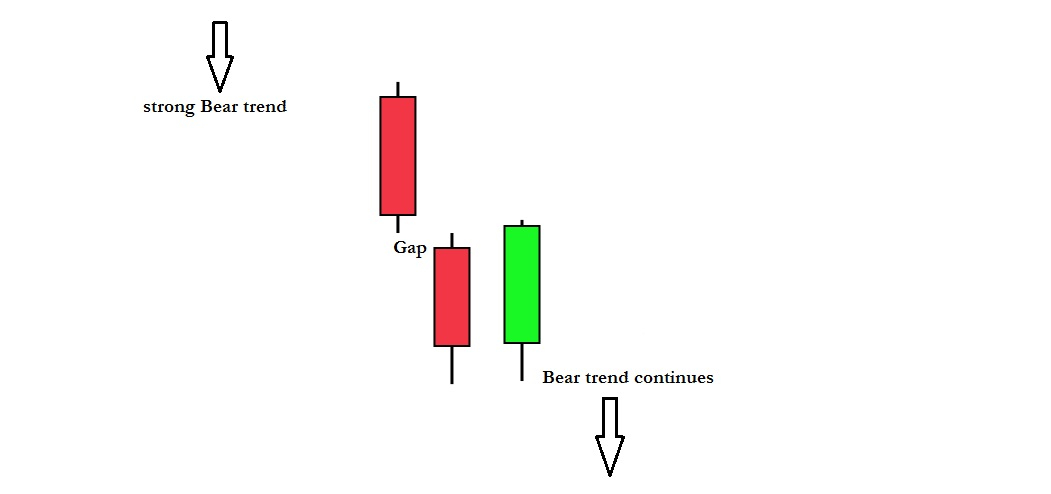

Gap tasuki baissier

Il s’agit d’un modèle de continuation baissière à trois chandeliers qui apparaît pendant une tendance baissière existante. Le premier chandelier a un grand corps et est de type baissier. Le deuxième chandelier est également baissier et se forme après un gap à la baisse. Le troisième chandelier est de type haussier et se ferme dans le gap formé entre les deux premiers chandelier (baissiers).

Modèle des trois méthodes baissières

Ce modèle de continuation baissière à cinq bougies indique une interruption temporaire du marché sans renversement de la tendance baissière existante. Le modèle comprend deux grands chandeliers dans le sens de la tendance sous-jacente au début et à la fin, avec trois petits chandeliers haussiers contre-tendance au milieu. La formation indique que les acheteurs ne sont toujours pas assez forts pour renverser la tendance existante.

Modèle des trois méthodes haussières

Il s’agit d’une figure de continuation haussière à cinq chandeliers indiquant une interruption temporaire du marché sans renversement de la tendance haussière existante. La configuration comprend deux grands chandeliers dans le sens de la tendance sous-jacente au début et à la fin, ainsi que trois petits chandeliers de contre-tendance (baissiers) au milieu. Cette formation indique aux traders que les vendeurs ne sont pas encore assez forts pour inverser la tendance existante.

Calculateur des niveaux de Fibonacci

| Niveau | Prix |

|---|

| Niveau | Prix |

|---|

Conclusion

Le trading basé sur l’action des prix est étroitement lié aux données historiques récentes et prend en compte tous les outils d’analyse technique, y compris les graphiques, les lignes de tendance, les bandes de prix, les hauts et bas des oscillations, les niveaux de support et de résistance, la consolidation, etc. Les motifs courants observés par les traders de l’action des prix incluent les ruptures, les retracements, et diverses configurations en chandeliers. En comparaison, un scénario typique d’analyse technique, tel que le croisement d’une moyenne mobile à court terme et d’une moyenne mobile à long terme, entraînera un comportement et une action similaires chez de nombreux traders.

Les interprétations psychologiques et comportementales, ainsi que les décisions de trading qui en découlent, constituent également un aspect essentiel du trading par action sur les prix. Différents traders interpréteront généralement une action de prix donnée différemment, parce qu’ils ont des règles définies et une compréhension comportementale différente du marché.

Le trading basé sur l’action des prix est plus approprié pour les transactions à court et moyen terme plutôt que pour les positions à long terme. De nombreux traders pensent que les marchés mondiaux suivent un modèle aléatoire et qu’il n’existe pas de méthode systématique pour construire une stratégie de trading qui fonctionne parfaitement à chaque fois. L’action des prix a reçu un soutien massif au sein de la communauté des traders, car elle combine l’analyse technique avec l’historique récent des prix pour identifier des opportunités de trading basées sur l’interprétation des conditions du marché.

Les stratégies d’action sur les prix auto-définies sont flexibles et s’appliquent à différentes classes d’actifs. Vous pouvez les tester à rebours et les utiliser avec n’importe quel logiciel, application ou portail de trading. Si les outils d’analyse technique peuvent faciliter le trading par action sur les prix, la décision d’ouvrir une position dépend en fin de compte de chaque trader. En résumé, les traders qui s’appuient sur l’action sur les prix bénéficient d’une plus grande flexibilité, car ils n’adhèrent pas à un ensemble de règles fixes.